長聯(lián)科技:全球知名品牌廠商認(rèn)可 水性印花膠漿國內(nèi)市占率排名領(lǐng)先

《金基研》星月/作者 楊起超 時(shí)風(fēng)/編審

2024年9月30日,水性印花膠漿頭部企業(yè)東莞長聯(lián)新材料科技股份有限公司(以下簡稱“長聯(lián)科技”)將在深交所上市,擬募集資金3.4億元用于擴(kuò)大產(chǎn)能及強(qiáng)化研發(fā),進(jìn)一步增強(qiáng)綜合競爭力。近年來,受下游服飾市場持續(xù)發(fā)展、水性涂料印花滲透率提升、國潮及運(yùn)動(dòng)健康成為時(shí)尚、IP服飾熱銷等因素驅(qū)動(dòng),國內(nèi)水性印花膠漿需求量上漲,行業(yè)規(guī)模擴(kuò)大。同時(shí),水性印花膠漿行業(yè)集中度逐步增加,利好行業(yè)內(nèi)優(yōu)質(zhì)企業(yè)。

近年來,長聯(lián)科技的歸母凈利潤逐年上漲,毛利率及加權(quán)平均ROE均高于行業(yè)均值,盈利能力突出。長聯(lián)科技一直專業(yè)從事印花材料的研發(fā)、生產(chǎn)、銷售,在諸多細(xì)分市場形成多類別的產(chǎn)品體系,滿足了下游客戶一站式的采購需求并為客戶提供整體解決方案。長聯(lián)科技具有產(chǎn)品最終應(yīng)用于品牌廠商優(yōu)勢、行業(yè)內(nèi)排名領(lǐng)先優(yōu)勢、成本及價(jià)格優(yōu)勢、整體解決方案優(yōu)勢等競爭優(yōu)勢,產(chǎn)品質(zhì)量與技術(shù)服務(wù)水平已得到市場廣泛認(rèn)可,水性印花膠漿產(chǎn)銷量居于國內(nèi)同行前列。

一、國潮及IP服飾發(fā)展趨勢推動(dòng)膠漿用量上漲,行業(yè)規(guī)模擴(kuò)大集中度提升

作為一家專業(yè)從事印花材料的研發(fā)、生產(chǎn)、銷售的企業(yè),長聯(lián)科技主要產(chǎn)品包括水性印花膠漿、水性樹脂、絲印硅膠等,同時(shí)從事印花設(shè)備的研發(fā)、設(shè)計(jì)和銷售業(yè)務(wù),產(chǎn)品主要應(yīng)用于紡織印花領(lǐng)域。

水性印花膠漿是紡織印花過程中的重要原材料,其用量需求受紡織服裝市場需求變化所影響。近年來,下游紡織服裝行業(yè)市場規(guī)模整體呈增長趨勢。

據(jù)Statistics數(shù)據(jù),2022年的全球服裝市場規(guī)模預(yù)計(jì)為1.53萬億美元,并在2027年達(dá)到1.7萬億美元。據(jù)信達(dá)證券研究報(bào)告,2021上半年由于消費(fèi)反彈、基數(shù)偏低等因素,服裝行業(yè)需求景氣度有所提升,帶動(dòng)全年國內(nèi)服裝市場消費(fèi)規(guī)模達(dá)到2.29萬億元,同增16.79%。另據(jù)中銀證券研究報(bào)告,到2025年我國服裝行業(yè)規(guī)模將增長至2.73萬億元。

同時(shí),近年來,年輕人對于國潮和IP服裝的消費(fèi)意愿有了很大程度上的提升。據(jù)艾瑞咨詢發(fā)布的《國潮之潮牌篇》,73.6%的消費(fèi)者愿意為國潮服裝支付30%以下的溢價(jià),80.9%的消費(fèi)者會持續(xù)購買國潮服飾。另據(jù)阿里研究院發(fā)布的《2021天貓服飾IP白皮書》,天貓服飾IP商品單款產(chǎn)出為服飾平均值的6倍左右。

國潮和IP服裝設(shè)計(jì)通常具有顯著的文化特色,多采用大面積印花圖案彰顯個(gè)性。由于國潮和IP服裝印花圖案偏大,對膠漿的用量將增加數(shù)倍到數(shù)十倍。

隨著水性涂料印花在印花紡織品中主導(dǎo)地位的提升和帶有文娛屬性紡織品的持續(xù)熱銷,水性印花膠漿需求量上漲,市場規(guī)模保持增長。

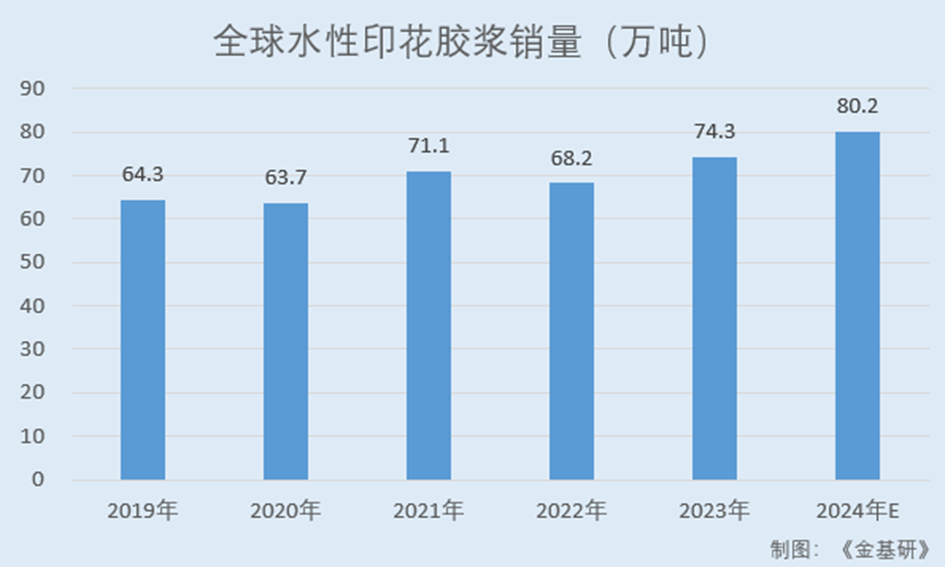

據(jù)中商產(chǎn)業(yè)研究院數(shù)據(jù),2019-2023年,全球水性印花膠漿銷量分別為64.3萬噸、63.7萬噸、71.1萬噸、68.2萬噸、74.3萬噸,預(yù)計(jì)2024年達(dá)80.2萬噸。

據(jù)數(shù)據(jù)統(tǒng)計(jì),受全球快速發(fā)展的服飾市場驅(qū)動(dòng),2022年全球水性印花膠漿銷售額為101億元,國內(nèi)水性印花膠漿銷售額為35.6億元。預(yù)計(jì)全球及國內(nèi)水性印花膠漿銷售額將在2023年到2027年期間持續(xù)增長,預(yù)計(jì)2027年全球水性印花膠漿銷售額將達(dá)到162.4億元,國內(nèi)水性印花膠漿銷售額將達(dá)到70.3億元。

同時(shí),隨著企業(yè)環(huán)保意識的增強(qiáng)以及全球?qū)τ谥圃鞓I(yè)環(huán)保的嚴(yán)格管控,水性印花膠漿行業(yè)集中度逐步增加。

目前,水性印花膠漿行業(yè)內(nèi)企業(yè)數(shù)量眾多,但經(jīng)營規(guī)模普遍偏小,市場集中度低。行業(yè)內(nèi)多數(shù)企業(yè)生產(chǎn)技術(shù)含量和自動(dòng)化程度相對偏低,對政策導(dǎo)向的環(huán)境友好型印花材料投入不足,市場競爭力逐漸減弱。少部分優(yōu)質(zhì)企業(yè)通過持續(xù)不斷的研發(fā)投入,不斷推出滿足客戶需求的差異化、定制化創(chuàng)新產(chǎn)品,市場競爭力逐步加強(qiáng)。

未來,具有品牌影響力、能快速提供不同客戶需求的解決方案、在環(huán)境友好型印花材料上不斷投入的優(yōu)勢企業(yè),將逐步提升市場競爭優(yōu)勢,市場集中度亦將逐步增加。

綜上,全球及國內(nèi)紡織服裝行業(yè)市場規(guī)模整體呈增長趨勢,且市場空間廣闊。同時(shí),隨著水性涂料印花滲透率提升、國潮及IP服飾熱銷,水性印花膠漿用量上漲,行業(yè)規(guī)模擴(kuò)大。此外,水性印花膠漿行業(yè)集中度逐步增加,利好行業(yè)內(nèi)優(yōu)質(zhì)企業(yè)。

二、毛利率及ROE高于行業(yè)均值,負(fù)債率低于行業(yè)平均水平

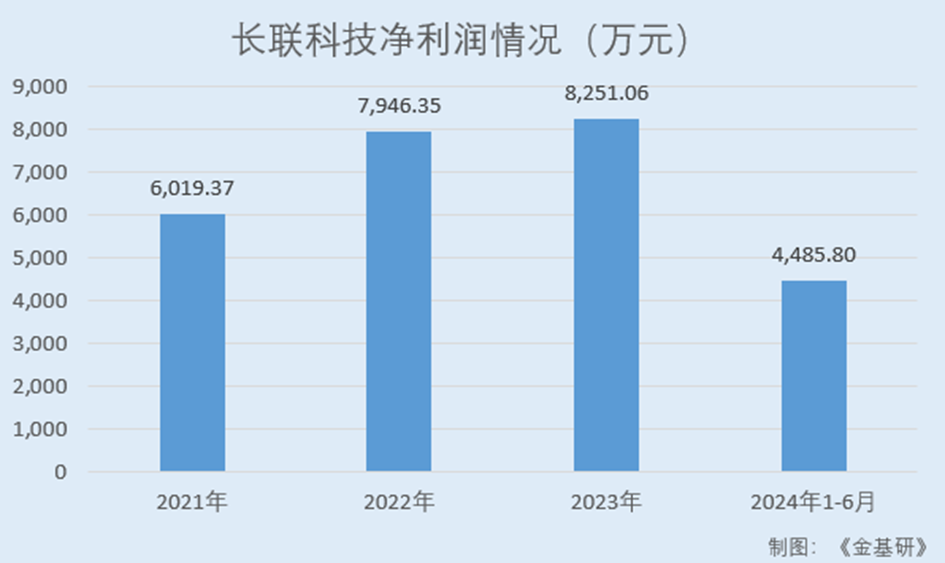

觀其業(yè)績,2021-2023年,長聯(lián)科技營業(yè)收入分別為5.81億元、5.38億元、5.30億元,凈利潤分別為6,019.37萬元、7,946.35萬元、8,251.06萬元。

到2024年1-6月,長聯(lián)科技實(shí)現(xiàn)營業(yè)收入2.97億元,較上年同期增長8.73%,凈利潤4,485.80萬元,同比增長1.11%。需要說明的是,長聯(lián)科技2024年上半年財(cái)務(wù)數(shù)據(jù)經(jīng)信永中和會計(jì)師事務(wù)所審閱未審計(jì),下同。

需要說明的是,2022-2023年,因上游原材料價(jià)格下降,長聯(lián)科技相應(yīng)降低主要產(chǎn)品銷售價(jià)格,其營業(yè)收入小幅下滑,而長聯(lián)科技的凈利潤呈逐年上漲趨勢。

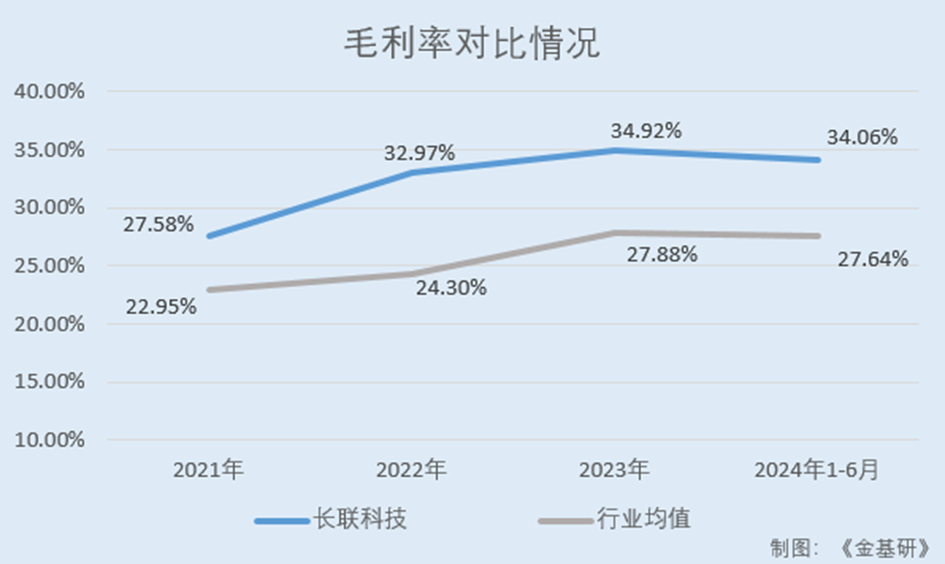

與此同時(shí),長聯(lián)科技的毛利率、加權(quán)平均凈資產(chǎn)收益率高于行業(yè)均值,盈利能力突出。

據(jù)東方財(cái)富choice數(shù)據(jù),2021-2023年及2024年1-6月,長聯(lián)科技的毛利率分別為27.58%、32.97%、34.92%、34.06%。

同期,長聯(lián)科技同行業(yè)可比公司新東方新材料股份有限公司(以下簡稱“東方材料”)、杭華油墨股份有限公司(以下簡稱“杭華股份”)、三棵樹涂料股份有限公司(以下簡稱“三棵樹”)、洋紫荊油墨股份有限公司(以下簡稱“洋紫荊”)的毛利率均值分別為22.95%、24.30%、27.88%、27.64%。其中,洋紫荊2021年后財(cái)務(wù)數(shù)據(jù)未披露,僅將其2021年財(cái)務(wù)數(shù)據(jù)計(jì)入均值,下同。

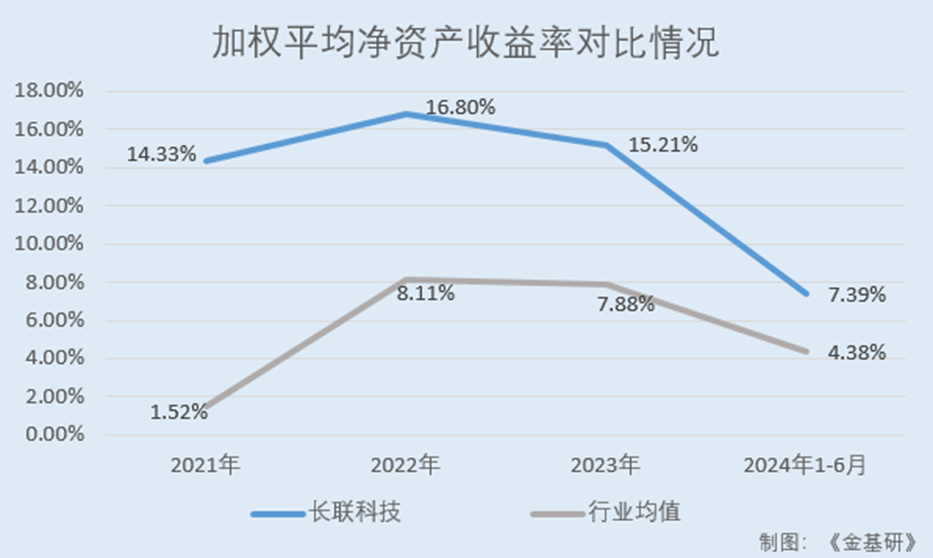

據(jù)東方財(cái)富choice數(shù)據(jù),2021-2023年及2024年1-6月,長聯(lián)科技的加權(quán)平均凈資產(chǎn)收益率分別為14.33%、16.80%、15.21%、7.39%。

同期,長聯(lián)科技同行業(yè)可比公司東方材料、杭華股份、三棵樹、洋紫荊的加權(quán)平均ROE均值分別為1.52%、8.11%、7.88%、4.38%。

每股收益是反映企業(yè)獲利能力的重要指標(biāo),是普通股股東每持有一股所能享有的凈利潤。

2021-2023年及2024年1-6月,長聯(lián)科技的每股收益(基本)分別為1.25元/股、1.64元/股、1.71元/股、0.93元/股,呈逐年上漲趨勢。

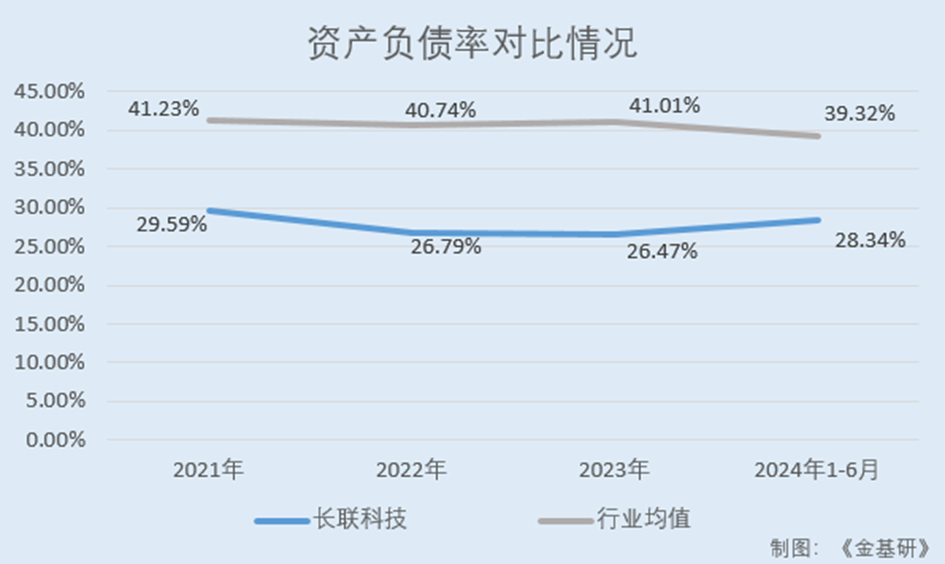

另一方面,近年來長聯(lián)科技的資產(chǎn)負(fù)債率低于行業(yè)平均水平,償債風(fēng)險(xiǎn)低。

據(jù)東方財(cái)富choice數(shù)據(jù),2021-2023年及2024年1-6月,長聯(lián)科技的資產(chǎn)負(fù)債率分別為29.59%、26.79%、26.47%、28.34%,資產(chǎn)負(fù)債率適中。

同期,長聯(lián)科技同行業(yè)可比公司東方材料、杭華股份、三棵樹、洋紫荊的資產(chǎn)負(fù)債率均值分別為41.23%、40.74%、41.01%、39.32%。

簡言之,近年來長聯(lián)科技的凈利潤逐年上漲,毛利率及加權(quán)平均ROE均高于行業(yè)均值,盈利能力突出。同時(shí),長聯(lián)科技的資產(chǎn)負(fù)債率適中且低于行業(yè)平均水平,償債風(fēng)險(xiǎn)低。

三、全球知名品牌廠商認(rèn)可,一體化解決方案增強(qiáng)客戶粘性

深耕印花材料領(lǐng)域十余載,長聯(lián)科技的產(chǎn)品已最終應(yīng)用于Adidas、Nike、FILA、安踏、李寧、C&A、GAP、VS(維多利亞的秘密)、迪士尼、SHEIN(希音)、以純等知名品牌上。

長聯(lián)科技通過與印花加工商間接合作以及與知名品牌廠商直接合作兩種方式與品牌廠商展開合作。近年來,長聯(lián)科技按照品牌廠商要求的技術(shù)標(biāo)準(zhǔn)進(jìn)行開發(fā)的產(chǎn)品銷售收入占比在70%左右。

在與印花加工商合作方面,長聯(lián)科技已與品牌廠商的主要供應(yīng)商進(jìn)行合作,其客戶STYLE TEXTILE(PVT) LTD為NIKE、Adidas的前十大運(yùn)動(dòng)服制造商。

2023年3月20日,Adidas在其組織的Adi Formulator計(jì)劃網(wǎng)絡(luò)研討會上表揚(yáng)了6家2022年度ZDHC工作完成最佳的化學(xué)品供應(yīng)商,其中長聯(lián)科技以LEVEL3等級(ZDHC最高等級)產(chǎn)品覆蓋率51%排名第五(其中前四名均不涉及水性印花膠漿)。

2023年8月8日,Adidas在其組織的Adi Formulator計(jì)劃網(wǎng)絡(luò)研討會上對2023年上半年ZDH工作完成最佳的化學(xué)品供應(yīng)商頒發(fā)了“SIGNIFICANT IMPROVEMENT”(顯著進(jìn)步獎(jiǎng))和“TOPPERFORMER”(最佳表現(xiàn)獎(jiǎng)),其中長聯(lián)科技均獲得上述獎(jiǎng)勵(lì)。

在與知名品牌廠商直接合作方面,維珍妮、以純、阿里巴巴迅犀(阿里巴巴旗下智能制造平臺)等均為長聯(lián)科技直接客戶。

為進(jìn)一步加強(qiáng)與知名品牌廠商的合作,長聯(lián)科技通過簽訂戰(zhàn)略合作協(xié)議及建立聯(lián)合實(shí)驗(yàn)室與部分知名品牌廠商合作。長聯(lián)科技與SHEIN(希音)建立了聯(lián)合實(shí)驗(yàn)室并與李寧旗下公司簽訂了《戰(zhàn)略合作框架協(xié)議》。

長聯(lián)科技熟悉國內(nèi)外知名品牌在品質(zhì)、性能等方面對水性印花膠漿的要求,已為國內(nèi)外知名品牌定制開發(fā)了70多個(gè)系列的產(chǎn)品,且持續(xù)為知名品牌開發(fā)新產(chǎn)品,為其進(jìn)一步開拓國外市場奠定了堅(jiān)實(shí)的基礎(chǔ)。

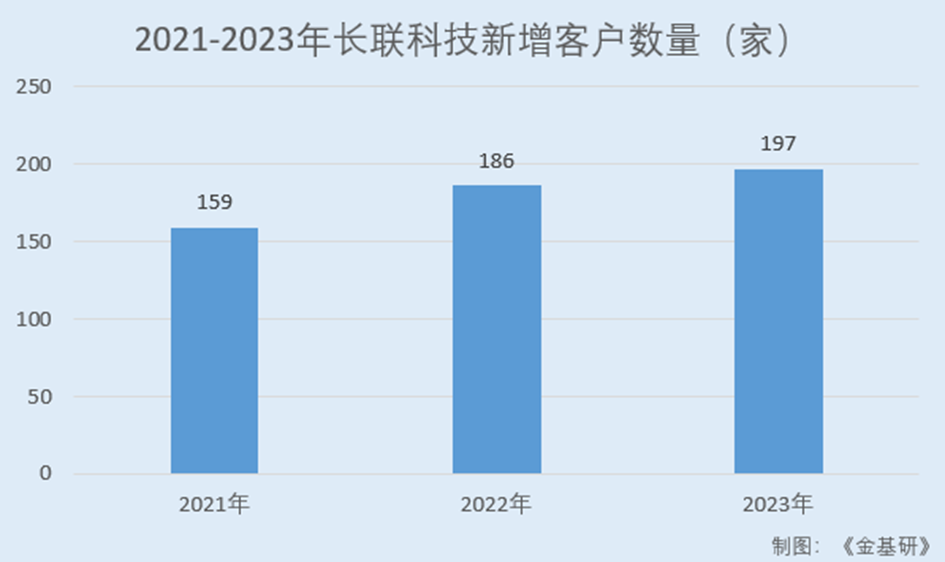

在提高現(xiàn)有客戶的銷售份額的同時(shí),長聯(lián)科技不斷拓展新客戶。2021-2023年,長聯(lián)科技分別新增客戶159家、186家、197家。

與此同時(shí),長聯(lián)科技通過為客戶提供一體化解決方案,持續(xù)增強(qiáng)客戶粘性。

印花加工廠商需要根據(jù)印花圖案的質(zhì)量要求,采用針對性的印花材料與印花設(shè)備,通常印花材料和印花設(shè)備由不同供應(yīng)商提供。由于印花材料種類較多,印花加工廠商需要向不同供應(yīng)商采購不同型號的印花材料,增加了印花加工廠商的印花生產(chǎn)周期和溝通成本。

而長聯(lián)科技產(chǎn)品體系滿足了下游客戶對不同印花圖案、效果、功能、環(huán)保標(biāo)準(zhǔn)所需的印花材料和自動(dòng)化印花設(shè)備的一站式采購需求,并為客戶提供整體解決方案,相比傳統(tǒng)經(jīng)營模式,可提高客戶的生產(chǎn)效率、降低生產(chǎn)成本、縮短產(chǎn)品開發(fā)周期,使客戶具有更高滿意度,從而增強(qiáng)客戶粘性。

總的來說,長聯(lián)科技通過間接及直接合作與知名品牌廠商展開合作,已為國內(nèi)外知名品牌定制開發(fā)了70多個(gè)系列的產(chǎn)品,且新客戶開拓成效顯著。同時(shí),在水性印花膠漿行業(yè)內(nèi),長聯(lián)科技形成的整體解決方案更具有競爭優(yōu)勢,能夠不斷增強(qiáng)客戶粘性。

四、水性印花膠漿國內(nèi)市占率排名領(lǐng)先,持續(xù)豐富產(chǎn)品種類拓展應(yīng)用領(lǐng)域

在紡織印花領(lǐng)域,長聯(lián)科技業(yè)務(wù)已覆蓋水性印花膠漿、水性樹脂、絲印硅膠、數(shù)碼涂料墨水和自動(dòng)化印花設(shè)備等細(xì)分市場,形成多類別的產(chǎn)品體系,產(chǎn)品通過了有害物質(zhì)零排放(ZDHC)認(rèn)證,符合歐盟REACH法規(guī)要求和ECOPASSPORT by OEKO-TEX?紡織品生態(tài)標(biāo)準(zhǔn)。

其中,長聯(lián)科技生產(chǎn)的水性印花膠漿以水為分散介質(zhì),大幅減少了VOCs排放,符合“油墨中可揮發(fā)性有機(jī)化合物(VOCs)含量的限值(GB38507-2020)”標(biāo)準(zhǔn),深受下游客戶的認(rèn)可,產(chǎn)銷量居于國內(nèi)同行前列。

據(jù)數(shù)據(jù)統(tǒng)計(jì),2018-2022年,長聯(lián)科技的水性印花膠漿國內(nèi)市場占有率分別為10.3%、10.3%、10.7%、11.0%、11.5%,2020年和2022年均排名第一,市場占有率呈上升趨勢。長聯(lián)科技被評為“第八批國家級制造業(yè)單項(xiàng)冠軍企業(yè)”。

基于水性印花膠漿和數(shù)碼涂料墨水的共通技術(shù)和行業(yè)延展性,長聯(lián)科技將產(chǎn)品應(yīng)用場景向鞋材印花、水性工業(yè)漆、水性數(shù)碼轉(zhuǎn)印標(biāo)識等其他環(huán)保要求較高的領(lǐng)域拓展,不斷開拓新產(chǎn)品線,拓寬收入來源。

同時(shí),長聯(lián)科技根據(jù)市場需求和行業(yè)發(fā)展趨勢,在原有生產(chǎn)技術(shù)的基礎(chǔ)上,不斷改進(jìn)生產(chǎn)工藝,研發(fā)新產(chǎn)品,開發(fā)出功能型膠漿、生物基膠漿等功能型、環(huán)保型產(chǎn)品。

近年來,長聯(lián)科技防凍膠漿、阻燃膠漿、防升華打底膠漿、燙金膠漿、牛仔膠漿、厚板膠漿等功能型膠漿已成為其主營業(yè)務(wù)收入的重要組成部分,數(shù)碼膠漿、絲印硅膠和數(shù)碼涂料墨水等多款產(chǎn)品陸續(xù)上市。

其中,長聯(lián)科技的“環(huán)保通用型彈性膠漿產(chǎn)品”“環(huán)保印花功能助劑產(chǎn)品”“環(huán)保數(shù)碼噴墨白膠漿產(chǎn)品”“環(huán)保數(shù)碼噴墨處理液產(chǎn)品”等21項(xiàng)產(chǎn)品先后獲得廣東省高新技術(shù)產(chǎn)品證書。

目前,長聯(lián)科技生產(chǎn)的水性樹脂產(chǎn)品已成功拓展到家具行業(yè),客戶包括知名品牌“松堡王國”等。長聯(lián)科技生產(chǎn)的數(shù)碼涂料墨水產(chǎn)品已拓展到嬰兒手推車、嬰兒汽車座椅、嬰兒床等產(chǎn)品,客戶主要為明門(中國)幼童用品有限公司(自有品牌Nuna及Joie)。

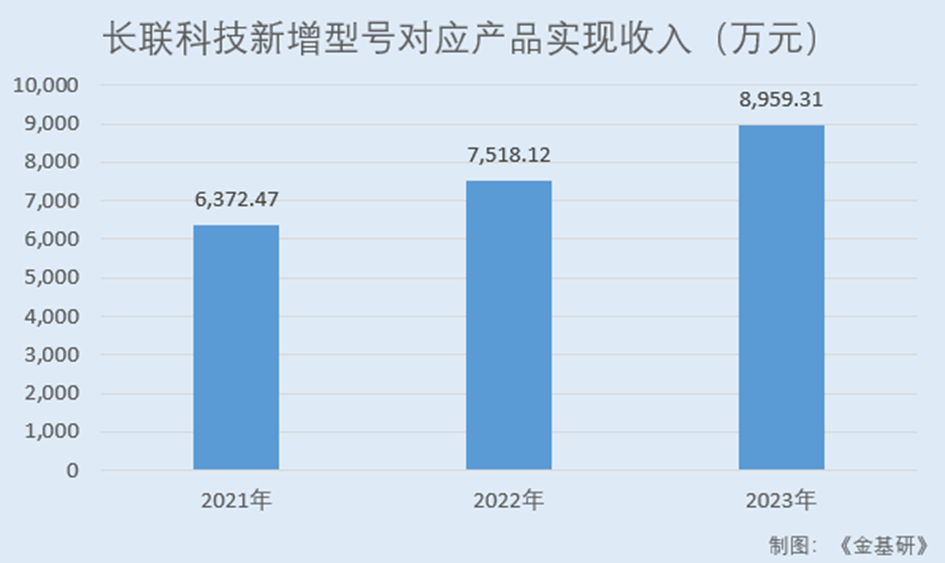

2021-2023年,長聯(lián)科技實(shí)現(xiàn)銷售收入的產(chǎn)品配方數(shù)量分別為1,089個(gè)、1,276個(gè)、1,623個(gè)。其中,長聯(lián)科技新增型號對應(yīng)產(chǎn)品實(shí)現(xiàn)收入分別為6,372.47萬元、7,518.12萬元、8,959.31萬元。

新產(chǎn)品的成功開發(fā)及運(yùn)營,不但豐富了長聯(lián)科技的產(chǎn)品種類、擴(kuò)大了其產(chǎn)品的應(yīng)用領(lǐng)域、有效提升了長聯(lián)科技的盈利能力和抗風(fēng)險(xiǎn)能力,也檢驗(yàn)了其產(chǎn)品開發(fā)及產(chǎn)業(yè)化能力。

綜上,長聯(lián)科技業(yè)務(wù)已覆蓋多個(gè)細(xì)分市場,形成多類別的產(chǎn)品體系。其中,水性印花膠漿國內(nèi)市場占有率排名領(lǐng)先且呈穩(wěn)健上漲趨勢。同時(shí),長聯(lián)科技持續(xù)豐富產(chǎn)品種類,拓展應(yīng)用領(lǐng)域,實(shí)現(xiàn)銷售收入的產(chǎn)品配方數(shù)量及新產(chǎn)品銷售收入均逐年增加。

五、研發(fā)投入占比高于行業(yè)均值,擬募資擴(kuò)大產(chǎn)能及強(qiáng)化研發(fā)實(shí)力

為了應(yīng)對行業(yè)技術(shù)的不斷更新?lián)Q代,滿足客戶日益多樣化的需求,長聯(lián)科技不斷加大研發(fā)投入,吸引更多的高端研發(fā)人才,并持續(xù)提升智能化及數(shù)字化水平,以保持其行業(yè)競爭地位。

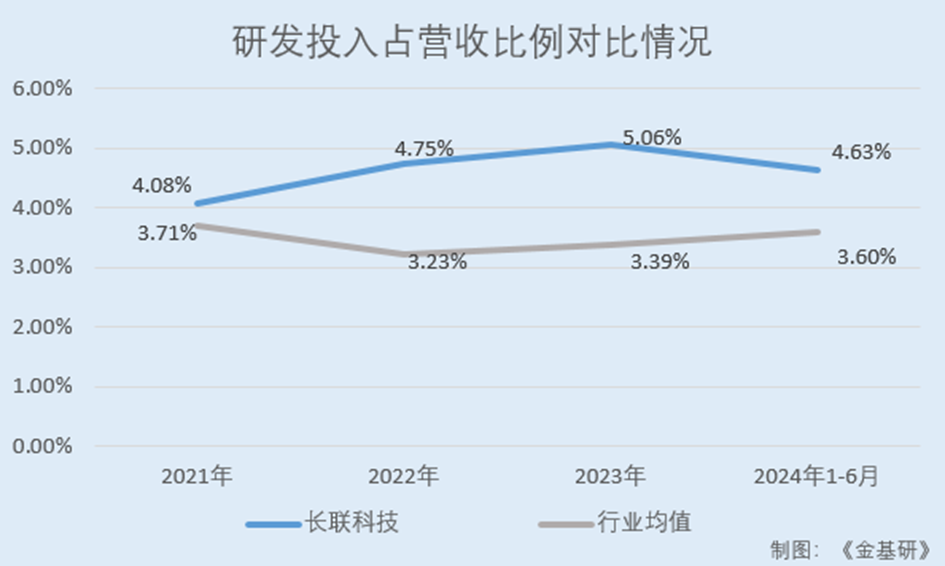

近年來,長聯(lián)科技的研發(fā)投入逐年增加,占營業(yè)收入的比例高于同行業(yè)可比公司平均水平。

2021-2023年及2024年1-6月,長聯(lián)科技的研發(fā)投入分別為2,371.60萬元、2,554.54萬元、2,682.77萬元、1,374.52萬元,占營業(yè)收入的比例分別為4.08%、4.75%、5.06%、4.63%。其中,2024年上半年,長聯(lián)科技研發(fā)投入同比增長16.45%。

同期,長聯(lián)科技同行業(yè)可比公司東方材料、杭華股份、三棵樹、洋紫荊的研發(fā)投入占營業(yè)收入比例均值分別為3.71%、3.23%、3.39%、3.60%。

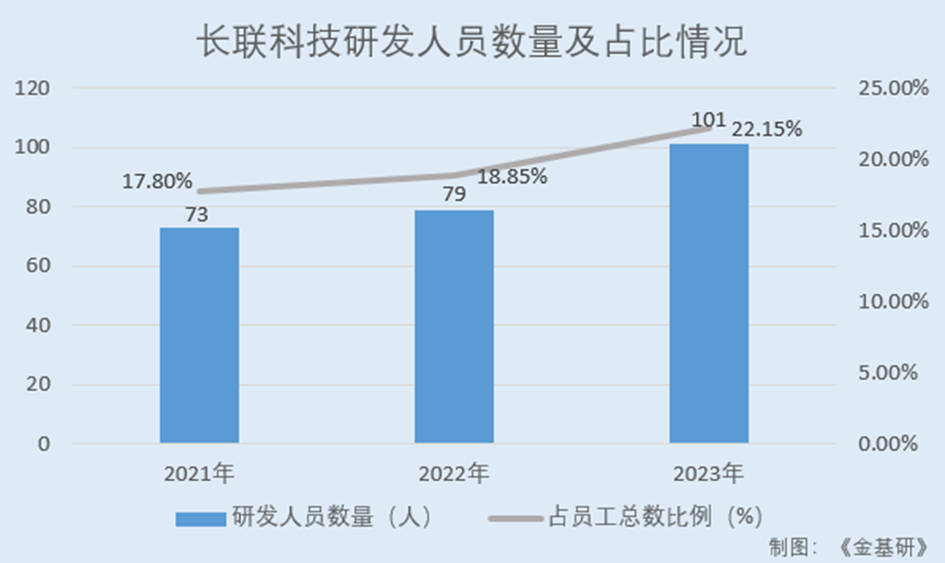

研發(fā)團(tuán)隊(duì)建設(shè)方面,長聯(lián)科技研發(fā)人員數(shù)量逐年增加。2021-2023年各期末,長聯(lián)科技研發(fā)與技術(shù)人員分別為73人、79人、101人,占總?cè)藬?shù)比例分別為17.80%、18.85%、22.15%。其中,1人享受國務(wù)院特殊津貼。

同時(shí),長聯(lián)科技建立了廣東省環(huán)保水性紡織印花材料工程技術(shù)研究中心、廣東省企業(yè)技術(shù)中心、廣東省科技專家工作站、紡織行業(yè)環(huán)保印花材料技術(shù)創(chuàng)新中心等多個(gè)創(chuàng)新平臺。

由此,長聯(lián)科技具備了不俗的產(chǎn)品創(chuàng)新和研發(fā)能力,是國家高新技術(shù)企業(yè)、“專精特新‘小巨人’企業(yè)”、“廣東省專精特新中小企業(yè)”。

截至2023年12月31日,長聯(lián)科技擁有40項(xiàng)發(fā)明專利。通過多年的技術(shù)攻關(guān)和產(chǎn)業(yè)化建設(shè),長聯(lián)科技成功掌握了新型乳液聚合技術(shù)、保濕技術(shù)、染料防升華技術(shù)、防粘技術(shù)、自動(dòng)化一體機(jī)清潔生產(chǎn)技術(shù)、數(shù)碼白膠漿技術(shù)、內(nèi)衣貼合硅膠技術(shù)和聚氨酯-丙烯酸酯共聚技術(shù)等8項(xiàng)核心技術(shù)。

此外,長聯(lián)科技的技術(shù)實(shí)力獲得了行業(yè)主管部門、行業(yè)協(xié)會以及其他同行業(yè)公司認(rèn)可。作為起草單位之一,長聯(lián)科技參與制定2項(xiàng)國家標(biāo)準(zhǔn)、10項(xiàng)行業(yè)標(biāo)準(zhǔn)及5項(xiàng)團(tuán)體標(biāo)準(zhǔn),獲得3項(xiàng)中國專利優(yōu)秀獎(jiǎng),并獲得廣東省農(nóng)業(yè)技術(shù)推廣獎(jiǎng)二等獎(jiǎng)。

此番上市,長聯(lián)科技擬募集資金3.4億元,分別用于年產(chǎn)1.5萬噸環(huán)保水性印花膠漿建設(shè)項(xiàng)目、環(huán)保型水性印花膠漿生產(chǎn)基地建設(shè)項(xiàng)目、總部基地及研發(fā)中心建設(shè)項(xiàng)目。

其中,生產(chǎn)基地建設(shè)項(xiàng)目均是長聯(lián)科技在目前已掌握的核心技術(shù)之上進(jìn)行的產(chǎn)能擴(kuò)建與升級,有助于其進(jìn)一步做大做強(qiáng)主營業(yè)務(wù),鞏固和提升市場地位,增強(qiáng)整體競爭力。

“總部基地及研發(fā)中心建設(shè)項(xiàng)目”總投資7,185.31萬元,建成后將提升長聯(lián)科技的研發(fā)創(chuàng)新能力,增強(qiáng)技術(shù)和產(chǎn)品持續(xù)創(chuàng)新能力,強(qiáng)化長聯(lián)科技在紡織印花材料領(lǐng)域的綜合競爭力。

未來,長聯(lián)科技將繼續(xù)專注于印花材料及印花設(shè)備的研發(fā)、生產(chǎn)、銷售和技術(shù)服務(wù),充分利用目前的研發(fā)優(yōu)勢、品牌優(yōu)勢,抓住產(chǎn)業(yè)升級的市場機(jī)遇,為下游客戶提供多樣化、全方位的產(chǎn)品和服務(wù),把自身打造成為具有國際競爭力的紡織印花整體解決方案提供商。