《金基研》 陌語/作者

眾所周知,根據投資風險與收益的不同,基金可被分為成長型投資基金、價值型投資基金和平衡型投資基金。其中,價值型投資基金是一種以價值為導向的投資策略,其核心理念是尋找被低估的股票并進行投資。這種策略對于投資者來說具有一定的吸引力,因為它可以幫助他們在市場中尋找被低估的股票,并從股票內在價值的增長中獲得收益。

那么,價值型投資基金策略具體是如何操作的呢?

一、如何探尋被低估的內在價值

價值型投資的理論基礎主要源自于有效市場理論和效率市場理論。

有效市場假說認為,市場是理性的,價格反映了所有可獲得的信息,因此,投資者無法通過分析信息差來獲取超額收益。

然而,效率市場理論則認為,有效市場的機制會使公司將來的股價和內在價值趨于一致,所以當股票的內在價值超過其市場價格時,便會出現價值低估現象,其市場價格在未來必然會回歸其內在價值。股票的內在價值可以通過分析公司的財務報告、經營策略和市場環境等因素來確定,這為價值型投資提供了可能。

與成長型基金相比,價值型基金的風險相對更低,原因是價值型投資基金關注的是公司內在價值,而不是市場走勢或宏觀經濟因素,其核心思想是尋找被低估的股票,即那些市場價格低于內在價值的公司。

因此,價值型投資基金的基金經理通常關注公司的財務報告、經營策略和市場環境等因素,以評估公司的內在價值。他們通常會尋找那些具有穩定收入和良好財務狀況的公司,因為這些公司更有可能在未來實現價值的增長。

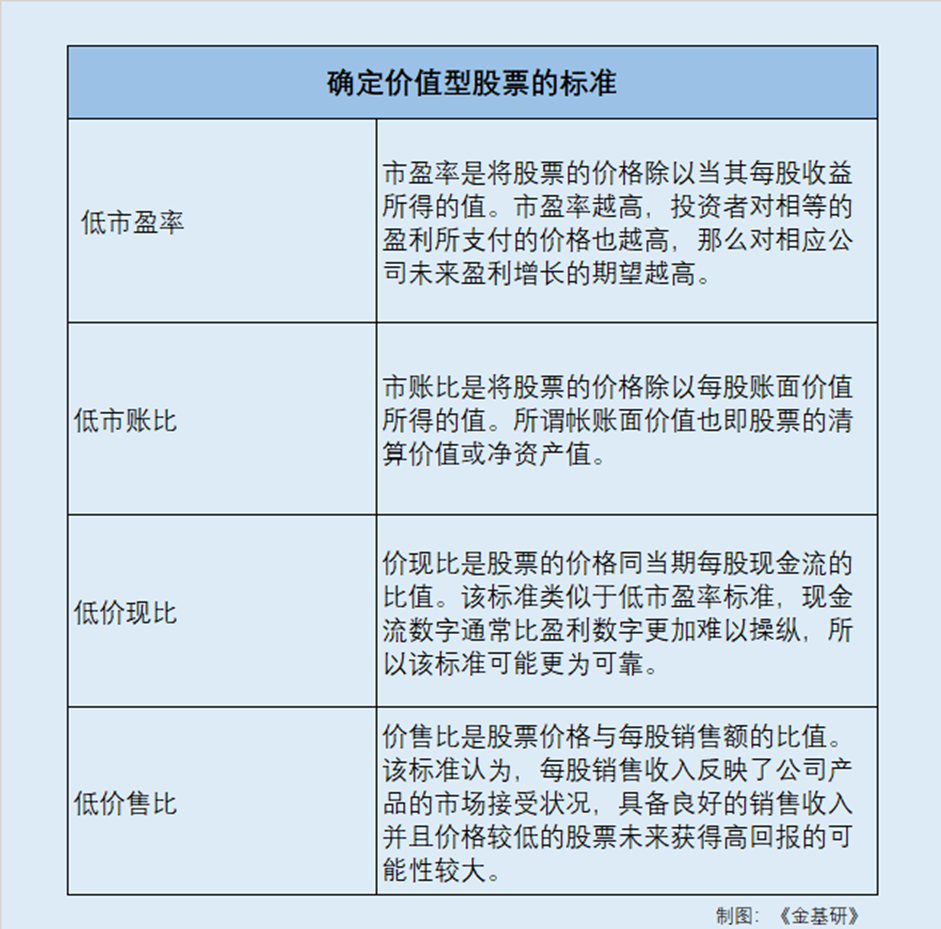

另外,他們通常會避免那些投資于高市盈率、高市賬比、高價現比、高價售比的公司,因為這些公司可能存在過度炒作或財務困境的風險。

值得注意的是,價值型投資基金的基金經理會持續監控他們的投資,以確保股票的內在價值和市場價格仍然相符。如果股票的市場價格偏離內在價值,基金經理則需要調整投資策略。

為了實現資本長期增值的投資目標,價值型基金投資對象主要是市盈率較低的傳統行業,如銀行產業,公共事業及能源類等。例如,博時價值增長混合、易方達長期價值混合A等價值型基金,主要以內在價值被市場低估的股票作為投資標的。

二、注意價值投資基金也有“雷區”

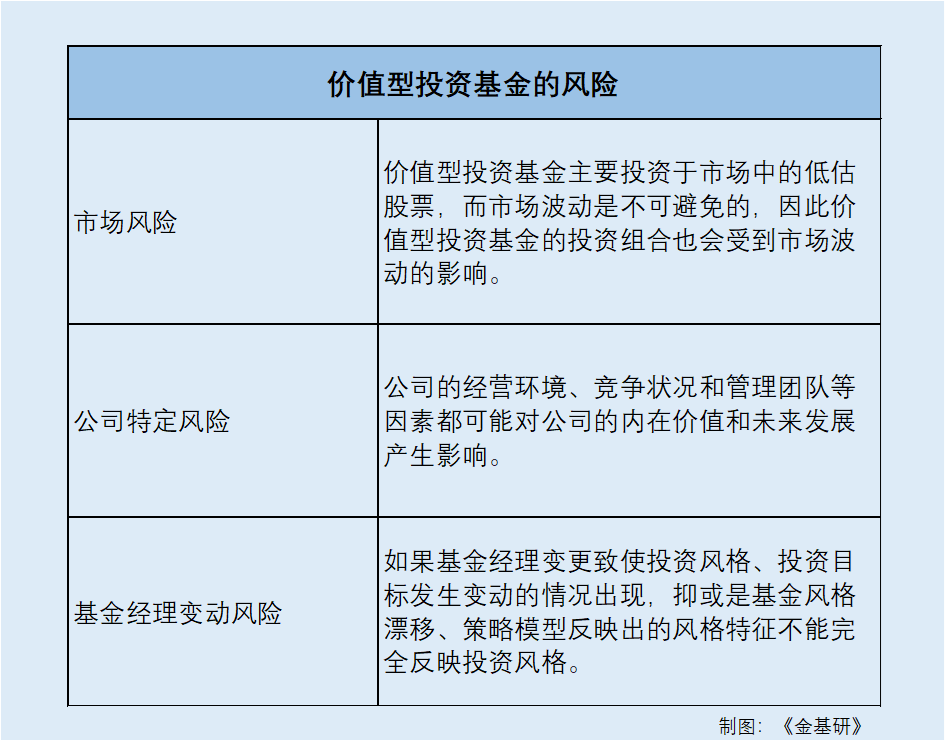

雖然價值型投資基金具有許多優點,但它們也存在著一些潛在風險。

首先,價值型投資基金的投資策略可能受到市場波動的影響。如果市場出現下跌趨勢,那么價值型投資基金的投資組合也可能會受到影響;而由于市場具有不確定性和復雜性,這可能會導致投資者誤判公司的內在價值評估,從而增加投資風險。

雖然價值型投資基金的投資策略是尋找被低估的股票,但仍可能面臨公司的特定風險。

例如,公司的經營環境、競爭狀況和管理團隊等因素都可能對公司的內在價值和未來發展產生影響。如果基金經理對這些因素評估不準確,就可能導致投資失敗。

此外,如果基金經理變更,致使基金的投資風格、投資目標發生變動、基金風格漂移或策略模型反映出的風格特征不能完全反映投資風格,投資者同樣要謹慎應對。

為了應對風險,投資者可以采取以下策略:多元化投資,即同時投資股票、債券等多種資產類型,以分散風險;定期調整投資組合,以保持其與市場和自身投資目標的匹配;避免過度依賴單一資產或行業;以及保持足夠的現金流以應對可能的資金流動性風險。

總之,價值型投資基金是一種以價值為導向的投資策略,它可以幫助投資者在市場中尋找被低估的股票并獲得收益。然而,投資者也需要注意潛在的風險和挑戰。為了成功地進行價值型投資,投資者需要了解市場和公司的基本情況、掌握相關的分析方法和風險管理技巧,并具備足夠的耐心。