近日,深圳市市監局網站公布的一份行政處罰決定書顯示,孩子王(301078.SZ)全資子公司深圳市童聯兒童用品有限公司銷售檢驗不合格的兒童餐椅,存在產品(商品)質量違法行為,被罰款1908元,沒收違法所得。

除了時有出現的產品質量問題,孩子王這家母嬰零售龍頭還有更大的發展隱患。

2021年10月14日,孩子王登陸創業板,發行價5.77元,掛牌首日暴漲303.81%,一時間風光無兩。

完成上市目標后,孩子王迅速變臉。2021年,公司預計實現營收87.73億-96.09億元,同比增長5%-15%;預計凈利潤為1.96億-2.35億元,同比下滑40%-50%;扣非凈利潤更是大降55%~65%。業績預告一出,市場一片嘩然。

對此,孩子王將鍋甩給了疫情、擴張以及減租優惠取消等因素,但市場似乎并不認可。公司股價在3月7日登上歷史頂峰后,次日便開始斷崖式下跌,至4月14日觸及歷史最低,短短一個多月接近腰斬,真是其興也勃焉,其亡也忽焉!

自成立之初,孩子王就重倉線下,以“大店模式”顛覆市場對母嬰店的認知,其“商品零售+增值服務”的模式也曾讓業界眼前一亮。但任憑故事講得再好,在數據面前,孩子王還是被硬生生地拉回了現實。

“大店模式”掣肘

自2009年創立至今,狂奔了12年的孩子王,截至2020年末全國門店數量超434家。同時,公司計劃未來3年利用募集資金在江蘇、安徽、四川、廣東、重慶等22個省市新建門店300家。

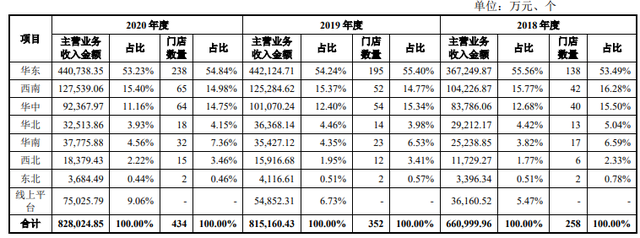

孩子王的主營業務收入主要來源于線下直營門店。2018-2020年,直營門店的營收占比分別為94.53%、93.27%和90.94%。

然而天府財經網注意到,目前公司線下門店已顯疲態,單店收入連續兩年下滑。2018-2020年,孩子王門店的店均收入分別為2414.92萬元、2152.03萬元和1732.81萬元,2019、2020年分別下滑10.89%、19.48%。

不僅如此,其坪效收入也呈現連續下滑態勢,2018-2020年分別為7855.05元/平方米、7838.82元/平方米和6878.73元/平方米。這意味著,孩子王的核心經營指標存在隱患。

而在大舉擴張門店維持規模高增長的同時,公司負債壓力也不小。2018-2020年,孩子王資產負債率逐年遞增,分別達60.52%、60.87%和58.38%,接近同行公司愛嬰室(603214.SH)的兩倍。

而存貨周轉率的持續下降,同樣預示著孩子王經營形勢的惡化。2018-2020年,公司存貨周轉天數分別為54.45天、55.60天和60.01天。

此外,《眼鏡財經》注意到,孩子王采用自營為主,聯營為輔的銷售模式。聯營模式是指供應商在其門店內開設專柜/貨架,將商品銷售給終端消費者。2018-2020年,公司聯營銷售占比呈逐年下降趨勢,分別為4.21%、3.52%和2.26%。這意味著,盡管孩子王是母嬰零售領域的頭部玩家,但其渠道吸引力正以肉眼可見的速度下降。

線上業務亂象叢生

隨著80后、90后成為生育的主力,線上渠道逐漸成為母嬰產品銷售的主戰場。

根據艾瑞咨詢報告數據,100%受訪的母嬰消費人群都有在線上購買母嬰產品的經歷,甚至40%的受訪人群表示未曾在線下母嬰零售店購買母嬰產品。

線上渠道取代線下漸成大勢所趨,這對發家于線下的孩子王來說,可不是個好消息。為此,孩子王不斷對外強調發力線上業務,自建互聯網團隊,渴望打通網站、App、小程序等線上渠道,進而迭代為全渠道母嬰平臺。

但理想很豐滿,現實很骨感,其線上業務拓展十分緩慢。2018-2020年,公司線上營收分別只有3.62億元、5.49億元和7.50億元,占比分別為5.42%、6.65%和8.98%。

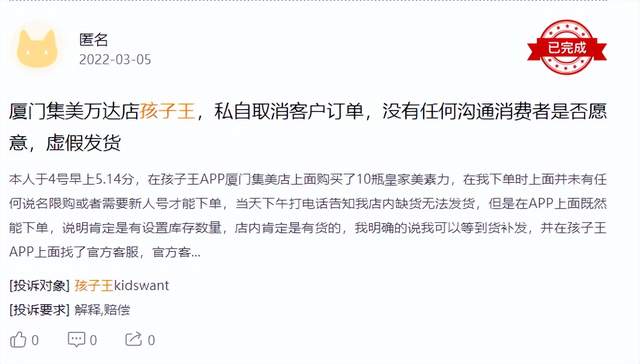

線上業務遲遲不見起色,與其運營能力脫不了干系。比如,單線上可拍庫存與店內實際庫存保持動態平衡這一點,孩子王都遲遲解決不了。

有孩子王用戶告訴天府財經網,早在兩三年前,其通過孩子王App在門店下單時,就遇到了App上產品可拍,但到店內提貨時卻被告知缺貨的情形。而類似情況,直到目前還時有發生。

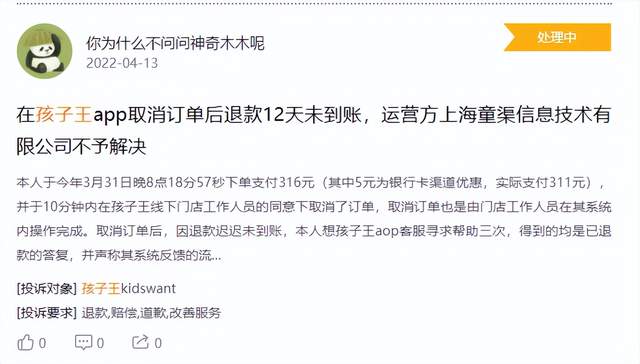

天府財經網通過黑貓投訴平臺檢索發現,一位來自廈門的孩子王App用戶也遇到了類似情況。今年3月,該用戶于通過App在孩子王廈門集美店內成功下單,卻因店內缺貨而無法發貨。不僅如此,客服還會私自取消客戶的訂單。而取消訂單后又遲遲不予退款。

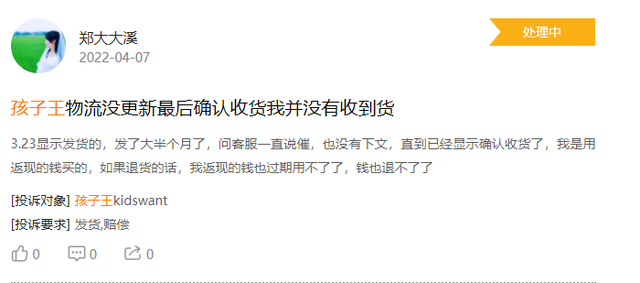

甚至,虛假發貨、物流沒有更新最終還被確認收貨等離奇事件也時有發生。

增值服務難變現

除了線上業務漏洞百出,增值服務變現能力弱,也是孩子王面臨的棘手問題。這主要體現在其“商品+服務+社交”模式未能如愿,盈利項目單一,偏科嚴重。

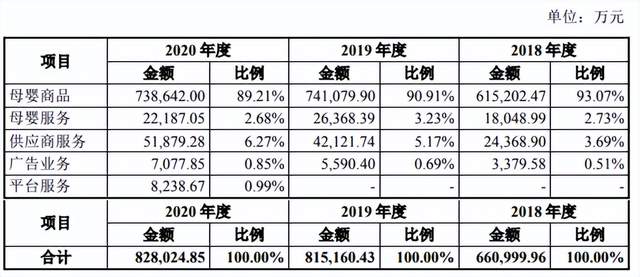

天府財經網注意到,母嬰商品是孩子王營收的絕對主力,2018-2020年母嬰商品貢獻的銷售收入占其主營業務收入的比例分別為93.07%%、90.91%和89.21%,而作為毛利率高達90%以上的母嬰服務業務,營收占比只在2%至3%間徘徊。

當前,孩子王正在圍繞孩子成長過程中的衣、食、住、行、用、玩、教,打造面向新家庭的大母嬰產業生態,期望能從更多的地方掙到錢,而不只是賣奶粉和紙尿褲。然而,隔行如隔山,從商品銷售向其他服務延展并非易事,即使在同一行業內,也會或多或少地存在業務壁壘,孩子王自然也不例外。

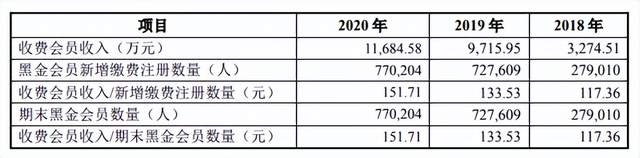

以付費會員為例,截至2020年末,公司黑金PLUS會員規模有77.02萬人,而2019年末、2018年末的規模分別是72.76萬人、27.90萬人,意味著2020年只新增了4.26萬人,比2019年少增了40.6萬人。

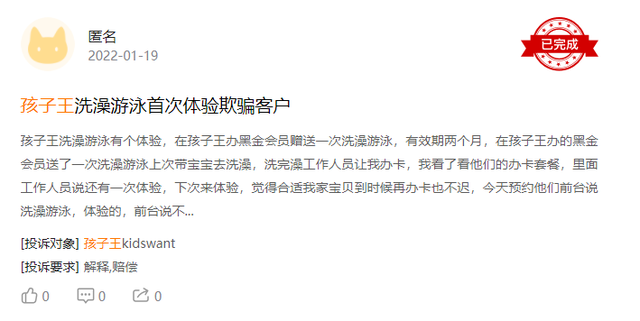

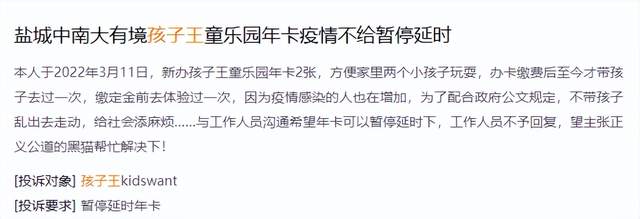

不僅如此,孩子王的增值服務體驗也不佳。黑金會員業務本來是向增值服務引流的,不成想卻成了投訴的重災區。

天府財經網注意到,2020年末,孩子王總會員規模有4200萬,其中黑金會員比例只占到1.8%。幾年下來,付費比例還是這么低,且新增下滑明顯,孩子王是時候重新審視被其奉為圭臬的會員體系了。